翻訳者通訳者の税務について

2018年度第3回JTF翻訳セミナー報告

翻訳者通訳者の税務について

秋本 達雄

高校卒業後、国家公務員税務職に採用。主に、所得税・法人税・資産税調査事務に従事。昭和60年3月から昭和63年4月まで税務大学校東京研修所で教育官に従事し、新人税務職員を指導。昭和63年7月から平成2年7月まで税務大学校に勤務。平成23年8月税理士登録。平成25年11月(一社)京橋青色申告会に勤務。

井口 富美子

立教大学文学部日本文学科卒業。フンボルト大学文学部日本語翻訳学科(ドイツ/ベルリン)に留学。10年間の翻訳会社勤務を経て2005年にフリーランスの翻訳者として独立。2012年にはJTF翻訳祭のセッション『フリーランスでも安定した生活を -節税と資産運用に国の制度を徹底利用』で登壇。通訳翻訳WEBのコラム「翻訳Lifehack」では翻訳作業を効率化するツールを、ブログ「IT'S A WONDERFUL LIFE」では「翻訳者のための青色申告」など翻訳者に役立つ情報を発信。仲間と「翻訳勉強会十人十色」を主催し、翻訳だけでなく勉強法やツールをテーマとした勉強会を開催している。

庄野 彰

62歳。大学時代専攻した原子核工学の知識を生かすべく、核燃料サイクルの研究開発組織で高速増殖炉の開発に従事。40 代後半に翻訳実務経験を積み、49 歳で自主退職し、フリーランス翻訳者として独立。翌年度から毎年青色申告。翻訳会社以外のルート(大学、研究所、メーカー、個人)からも受注経験有り。ブログ「技術者から翻訳者へのシルクロード」やSNSにより様々な情報を発信し、フリーランス翻訳者・通訳者を中心とする多数のウェブ友との交信を楽しんでいる。2014年のJTF翻訳祭では、井口さん他2名とともに、パネルディスカッション「新米の上り坂、中堅の曲がり角」に登壇。

2018年度第3回JTF翻訳セミナー報告

日時●2018年9月26日(水)14:00 ~ 16:40

開催場所●剛堂会館

テーマ●翻訳者通訳者の税務について

~税理士にここが聞きたい~/~フリーランスあるある「あえて失敗談を語ります」~

登壇者●秋本 達雄(アキモト タツオ)一般社団法人京橋青色申告会 専務、税理士

●井口 富美子(イグチ フミコ)個人翻訳者、JTF理事

●庄野 彰(ショウノ アキラ)個人翻訳者

報告者●松浦 悦子(個人翻訳者)

第1部 税理士にここが聞きたい

所得税法改正に伴い、26年1月から青色申告、白色申告に関係なく事業所得・不動産所得または山林所得を生ずべき業務を行う者は記帳が義務化された。どうせ帳簿をつけるなら、特典のある青色申告で申告した方が節税になる。

青色申告を行うには、まず、青色申告承認申請書を開業後2か月以内に税務署に届け出る必要がある。また、開業届は開業後1か月以内に提出だが、2か月以内に開業届と青色申告承認申請書を同時に提出しているのが現状である。ただし、失業手当の受給を優先する方は、独立開業した年の青色申告承認申請書等の手続きは十分注意が必要である。

青色申告の特典は現在55あるが、そのうち特に利用度の高いものが以下の3つである。

その1:純損失の繰越控除

白色申告者の場合、赤字所得はその年限りで清算され翌年に繰り越せないが、青色申告者は、その年の事業所得等が赤字になった場合、その赤字が解消されるまで翌年以降の事業所得等の黒字金額から差し引くことができる。繰り越しは最大3年間可能。開業の年は何かと物入りで、赤字になりがちなので、初年度から青色申告にして、繰越控除を受けられるようにしておくと節税になる。

その2:青色申告特別控除

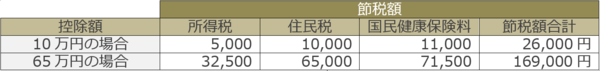

青色申告特別控除とは、収入金額から必要経費を差し引いた黒字所得から更に控除できる青色申告の特典。青色申告特別控除額は10万円または65万円で、適用条件はさまざまあるが、記帳の方法(簡易帳簿か複式簿記か)により青色申告特別控除額が異なる。複式簿記による記帳で65万円の控除を受けたほうが当然節税額は大きくなる。たとえば、所得税を最低税率の5%、住民税率を10%、国民健康保険料率を11%として計算すると

となり節税額に143,000円の差が出る。この差が毎年発生するわけだから、青色申告にしない手はない。

その3:青色事業専従者給与

税法では、親族への給与支給は、経費として認められていない。ただし、青色申告者がまず「青色専従者給与に関する届出書」を所轄税務署に提出し、届け出た支給金額の範囲内で毎月、専従者給与を支給および記帳していれば支給給与額は経費として認められる。

記帳について

基本となるのは現金出納帳。入出金をもれなく記録する。原則、領収書が必要であるが、青色申告の場合、日々の記帳に問題がないと認められた場合は領収書のない分の帳簿記帳額も経費として認められる。

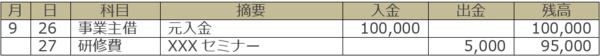

帳簿の例

事業の場合、入金=売り上げ、出金=経費である。事業以外の入出金は、入金=事業主借、出金=事業主貸(収入を家計に移した場合など)と記帳

現金の管理には、たとえば、「銭箱」を用意し、事業関係の金銭管理をすべてこの銭箱経由で行う。まず、銭箱に元手となる資金を入れる。これは事業主(=自分)から借りた金ということで、帳簿に「事業主借」と金額を記入する。以降、事業関係の買い物をしたときは、銭箱に領収書を入れ、同じ額の現金を取り出す。また、市販の出金伝票を用意しておき、自動販売機で飲み物を買った、電車に乗ったなど、領収書が手に入らない場合には、出金伝票に必要事項を記入し、領収書の代わりとする。定期的に銭箱の現金残と帳簿残が同額かをチェックすることにより、記帳もれや金額の記載誤り等を確認できる。

決算・申告

青色申告特別控除65万円適用者は、損益計算書、貸借対照表等を記載した青色決算書の提出を求められるが、会計ソフト(1万円程度で買える)を使って記帳すれば、65万円を適用できる青色決算書を作成することも可能。

青色申告会は各税務署管内にある。申告と納税は、原則として住所地の所轄税務署だが、青色申告会は公益社団法人なので、どこの青色申告会でも相談を受けられる。ただし、本来は青色申告会員だけが対象なので、利用の場合は、入会も視野にいれていただきたい。

質疑応答

Q 勤務先にわからないように副業の翻訳収入を申告するには?

A まず、勤務先給与の年末調整を必ず受けること。そのうえで、副業を「雑所得」として確定申告する。このとき、確定申告書の第二表にある「住民税・事業税に関する事項」欄の「給与所得以外の住民税の徴収方法の選択」にある「自分で納付」に〇をつければ勤務先に、副業分の所得は連絡がいかない。

Q 報酬の振込手数料が自己負担の場合は?

A 「振込手数料」という科目を作って経費に計上する。

Q 国民年金基金には入ったほうがよいか?

A 余裕があるなら入ったほうがよい。国民年金基金は自分で受給開始日を選べるので老後計画を立てやすい。このほか、個人型確定拠出年金(iDeCo)なども検討するとよい。

Q 自宅の一部を使用している場合の光熱費は?

A 事業専用のスペースを確保しているのであれば、一般論として、固定資産税、火災保険料、電気代などを面積按分で経費にできる。しかし、たとえば、リビングにパソコンを置いて仕事している場合、リビングはほかの用途でも使われるので、面積按分による経費計上はできないと思われる。

第2部 フリーランスあるある「あえて失敗談を語ります」

(こちらでは第1部と重複しない話題のみまとめる)

開業時:2人とも年度途中での退職・開業だったが…

(庄野)会社員時代も翻訳で収入を得ていたので、退職した翌年3月の白色申告では、会社を辞めるまでの9か月分の給与収入を事業収入とし、翻訳による収入を雑収入に計上した。

(井口)開業年に青色申告できると知らず、税金を多く支払うはめになった。また、国民健康保険は、前年の収入が基準なので、退職翌年の負担が大きかった。

青色申告

青色申告会や税理士による無料の記帳指導を開業から1年間、計4回受けた(庄野・井口)。記帳には、「やよいの青色申告」(庄野)、「ブルーリターン」(井口)を使用しているが、クラウドにデータを置くことに抵抗がなければクラウド申告ソフトでもいいと思う。

指導時に税理士に作成してもらった総勘定元帳、振替伝票、現金出納帳などは、後日テンプレートとしてとても役立った。一方、会計用語の意味や各種入力方法の質疑などは当時の知識では理解できず、時間を消耗しただけに終わった(庄野)。

記帳を楽にするには、「事業関連の入出金」に絞れるように事業専用の通帳・クレジットカード・交通カード・財布を作り、帳簿にマイナスが出ないよう、お金を「現金」に入れてから支出するとよい。節税を図るには、11月頃にその年の売上げを概算し、小規模企業共済等を年末の年払いにしておいて増額する、PCを買い換えるなどの対策を取ろう(井口)。

最後にひとこと

(庄野)税務の基本を踏まえ、できるだけ簡単に手早く済ませることを心がけている。課税所得を把握し、経費の増減による税額への影響(所得税率の変化)を判断したうえで、どの程度細かく記帳するかを決めることも大切だと思う。

(井口)青色申告会や税理士による指導では、人によってやり方や考え方が違うことがあるが理由を説明してもらうと勉強になる。そのうえで自分に合ったやり方を見つけるといいだろう。