通訳・翻訳業のインボイス制度への対応

講演者:税理士 福島宏和さん

3部 その他のポイント

ここは本題のインボイス制度とは関係ない話になりますが、よく個人事業者の方から質問を受けますし、今回の事前質問の中にも関連する話が入っていたので、ここでお伝えしておきたいと思います。①青色申告に関わることと、②電子帳簿保存法についてです。

その前に、先に述べたことと少し重なりますが、たとえば開業届を出している人と出していない人、青色申告をやっている人とやっていない人、副業でやっている人と本業でやっている人など、いろいろな状況の方がいると思いますが、それとインボイス制度は別の話です。要するに、開業届を出していないから、あるいは副業だからインボイス制度とは関係ないということはないということも改めてお伝えしておきます。

●青色申告に関わること

では青色申告制度についてのポイントからお話していきます。青色申告制度のメリットは、ざっくり言うと、税金が安くなるということです。

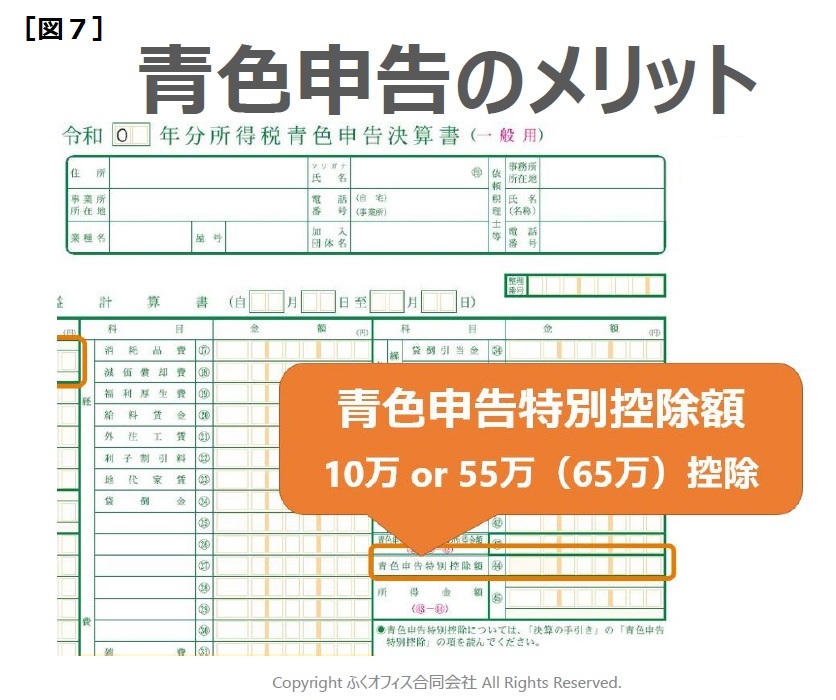

図7は、青色申告決算書という正式な書類から一部を抜粋したものです。青色申告特別控除額という欄があります。いろいろな条件によって変わりますが、ここで10万とか55万円とかを引き算することができます。簡単に言うと経費を水増しできるので、それによって税金が安くなるということです。

65万円控除にフォーカスが当たりがちですが、実は10万円控除という制度もあるということが意外と盲点になっている気がします。青色申告は、「10万円控除」と「55万円(65万円)控除」の2段階があります。

このうち10万円控除は、簡易な帳簿を作ることが条件です。帳簿というとハードルを感じる方もいらっしゃるかもしれませんが、たとえば消耗品費とか交通費とか資料代など、いろいろな集計はしていると思います。その集計過程として、何月何日に何を買いました、払いましたということを書いて足し算する、その程度でよいのです。

Excelでもノートでもなんでも集計の跡があれば立派な簡易な帳簿といえますので、そんなに気負わなくてもできるかと思います。そういう簡単な帳簿、集計した跡を残しておくと10万円控除を受けられますので、税金が出ているという人に関しては、諸々含めると少なくとも1万5000円くらいは節税できます。

一方で55万円控除や65万円控除をやろうとすると、いわゆる会計ソフトを使うことになりますが、ある程度は簿記の基礎知識が必要になってきます。そこを今からやろうというのはハードル高く感じる方も、10万円控除ならそんなに苦労しなくてもできるのではないかと思います。

さらにいうと、白色申告は、実は今はメリットがありません。白色申告はおそらく、複雑な帳簿は付けられないけれども白色申告だったら簡単にできるだろうということで選んでいると思います。たしかに、利益を簡単に計算する方式が白色申告でしたが、現在は事業を行う人はすべて、帳簿の記録と保存が義務となっています。ここでいう帳簿とは、先ほどの「簡単な帳簿」でよいのです。ということは、白色申告の人でも、簡易な帳簿は作る義務があります。

つまり、白色申告と青色申告の10万円控除は、やるべきことが一緒なのです。書類を1枚出して、申告用紙が今までとちょっと変わることで、出る税金が1万5000円安くなるなら悪い話ではないと思います。今まで白色申告をしていた人でも、青色申告をやってみようかなと気持ちが傾いたかもしれません。その方に注意点です。

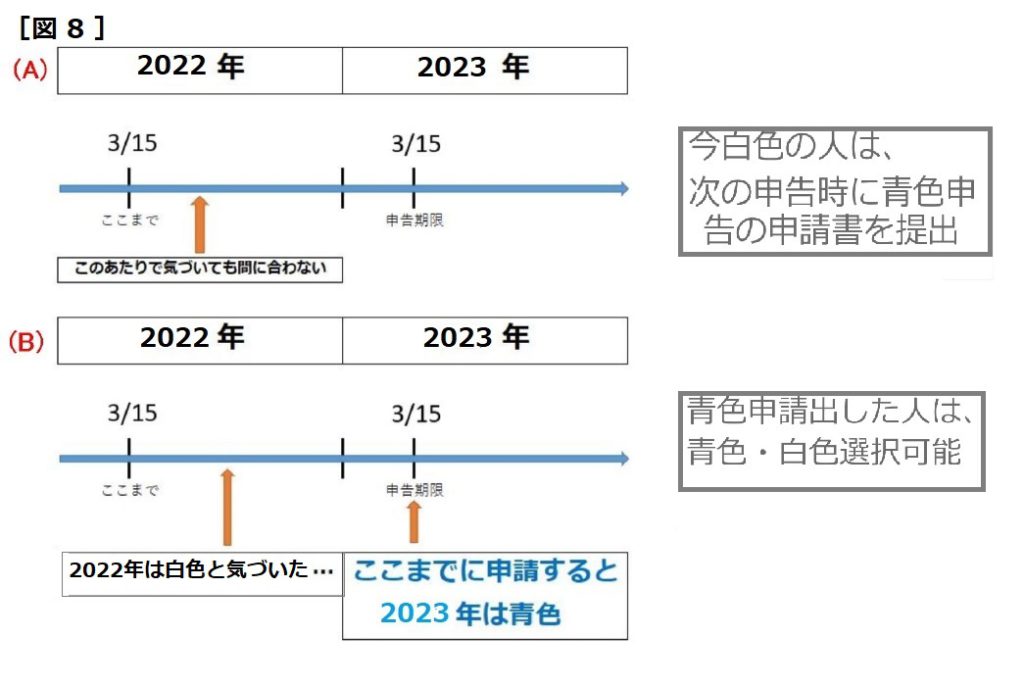

青色申告をするためには申請書を出さなければいけません。この申請書は、3月15日が提出期限となっています。図8をごらんください。

この図8の(A)で、今現在は、2022年のオレンジの矢印あたりですね。青色申告の申請期限は2023年、つまり来年の3月15日です。ところが、今年分の青色申告をするためには、今年(2022年)3月15日までに申請しなければならないんです。もう過ぎてしまって期限が切れているので、今から青色申告に変更することは残念ながらできません。ただし、来年分(再来年の3月15日に出すもの)、これは変更できます。

それが(B)です。今年は間に合わないと気づきましたが、2023年3月15日までに申請して出しておくと、2024年3月15日が期限となる分は青色申告ができます。

まとめますと、いま白色申告の人は、次の申告期限3月15日までに青色申告の申請書を出しましょう。そうするとその後は青色申告できます。

さらに、一度青色申告を申請した人は、青色申告でも白色申告でも選択できます。選択肢が増えるだけです。やっぱり新しいことをするのは面倒だと思ったらやめればいいし、やろうと思えばやればいいという程度に考えて、とりあえず申請書類を1枚、出すだけ出しておいて問題ありません。興味を持った方はぜひやってみてください。

●電子帳簿保存法

次に、電子帳簿保存法についてです。ここに関しては、個人側の方も企業側の方も共通して悩んでいるところかなと思います。

電子帳簿保存法自体は昔からあったのですが、今年の1月から改正が入っています。ただし、2年間の猶予があるので、本当のスタートは2024年1月となっています。今年と来年がその狭間の移行期間で、この間に準備してくださいということです。電子帳簿保存法はけっこう範囲が広いのですが、みなさんに必ず関係する部分に絞ってお話していきます。

そもそも、この改正はなぜ行われたのか。ここがわからないと話がこんがらがります。建前的なところでは、デジタルトランスフォーメーションとか、要はペーパーレスを進めていきましょう、そのために電子帳簿をどんどんやりましょう、電子データで保存しましょうということなんですが、音頭を取っている国税庁の本音は、「税務調査をスムーズにやりたい」ということです。この本音をベースに、制度の改正や現実の対応を考えていけばいいということになります。

では、税務調査をスムーズにすることと電子データとは何が関係あるのか。そのポイントは、「紙で交付されなかった資料」にあります。PDFファイルやキャプチャー画像などの紙ではない資料は電子データなので、基本的には検索ができます。たとえば、みなさんのパソコンの中にいろいろなファイルが入っていて、検索ができますよね。あれをうまく使いたいと国税庁は考えているんです。検索で中に入っているファイルがさっと出てくれば調査が速く進むという願望があるので、紙で交付されなかった資料について電子データで保存してくれという言い方をしてくるんです。

裏を返すと、紙でもらったものは今回の改正の影響は全くありません。ですから、面倒くさいのは嫌だなという人はなるべく紙でもらう。世の中ペーパーレスを進めていこうとしているのに、この制度が面倒くさいからあえて紙でもらうという、逆行した話なんですが、理論上はそうなっています。

そうは言えどもしかし、紙ではない資料をもらうケースは、実際たくさんあります。たとえば、メール添付でPDFファイルの請求書を送ったり送られる場合もあると思いますし、あるいは通販でものを買った時にも、最近はペーパーレスで、お店側が紙で納品書や領収書などを発行せずに、ここからダウンロードしてくださいと書いてあるケースも増えてきています。そういうものをどのように扱ったらよいのかが次です。

仮に調査があった時に、おもにPDFファイルになると思いますが、そういうファイルを見せられるように保存しておいてください、ということなんです。

これもよく受ける質問で「管理画面じゃダメですか」と聞かれることがあります。通販サイトはたいてい、購入履歴が見られる管理画面がありますね。そこにアクセスすれば全部見られますが、法律上はダメになります。

あくまでファイルという形でパソコンに保存しろということです。しかも、税務調査で調べたいとなると、なるべく1カ所に固まっていたほうが見やすいので、そういうファイルを入れる専用フォルダを作ってくれということになっています。図9では、2022年1月のように月ごとにフォルダを作っていますが、月ごとでなくても、何かの形でファイルが1カ所に集まっていれば問題ありません。

各ファイル名は、ガチガチのルール通りに行うなら、①のように、日付・支払先・金額を入れます。図9の例では、「2022年1月8日、福島税理士事務所に、2万2000円支払った」というファイルになります。

ただし例外として、2年前の売り上げが1000万円以下の場合は、ここまでやらなくても見せられればよいということなので、1カ所に入っていれば大丈夫でしょう。逆に1000万円を超えている人は、本当はここまでやらないといけません。ただ現実的には、ここまでまとまっていれば、②のように日付と支払先の名前くらいでもトラブルは少ないと思います。

電子帳簿保存法についてはつっ込めばキリがないのですが、最低限このへんだけ押さえておけば大丈夫かなと私は考えています。

(2022年8月24日JTF会員無料特別セミナーより編集)

◎講演者プロフィール

福島宏和(ふくしま ひろかず)

福島宏和税理士事務所所長、ふくオフィス合同会社代表社員

日本初、個人事業主専門の確定申告代行サービスを提供(広島から全国対応)

1976年群馬県生まれ。2009年独立開業。累計申告数約1300件以上。「税理士は敷居が高い」「税理士は自分で帳簿記入できない人は相手にしない」といった先入観をなくすことをモットーに、読者やお客様に分かりやすい説明と、作業量を最小にできる工夫を行う。現在は確定申告に加えて、フリーランスなどの資金繰り、利益の計画管理、コーチングによる課題発見・解決を通じて本業に専念できる環境づくりに貢献している。

著書『フリーランス・個人事業の絶対トクする! 経費と節税』(ダイヤモンド社)『これって経費になりますか?』(税務経理通信)