通訳・翻訳業のインボイス制度への対応

講演者:税理士 福島宏和さん

4部 発注者側の注意事項

ここからは、仕事を発注する企業側の立場での注意ポイントをお話します。

●キーワードは「納得」

導入までのスケジュールは1部で説明した通り、3月15日までに登録申請をするのですが、同時に企業側からすると、取引先の個人がこの日までに申請を出すのか出さないのかを把握しなければなりません。

法人側の本音としては、申請してほしいという企業が多いのかなとは思いますが、出す出さないはもちろん個人側が決めることで、お互いの折り合いをつけていくことになります。

では、独占禁止法・下請法の視点ではどうなのか。これを厳密に詰めようとすると弁護士さんのフィールドになりますが、少なくともキーワードとしては、「納得」というのがポイントだと思います。

要は、企業側と個人側双方が納得さえすれば、どういう形で決着をつけてもいいんです。お互いが納得して決着したことを、法律でそれはダメだと縛ることは原則としてはありません。お互いが納得する着地点がきちんと話し合いなどで決まれば問題は発生しません。

逆に問題が出てくるケースがありうるとすれば、企業側が一方的に、「こうします。以上!」と通告して、一切何も聞かずにはねのけてしまう場合です。しかもそれが、個人側に不利なことを一方的に通達しておしまい、となってしまうと、独占禁止法・下請法に引っかかる危険性があります。

ですから、「納得」をキーワードに進めていただければ、大きなトラブルにはならないのではないかと考えています。

●インボイス制度の経過措置

そして、ここを考える時に大事なのが、「経過措置」です。

経過措置には、下のようにインボイス制度が始まってから3年間の80%控除と、その後3年間の50%控除というものがあります。

2023 年 10 月 1 日~2026 年 9 月 30 日 80%控除

2026 年 10 月 1 日~2029 年 9 月 30 日 50%控除

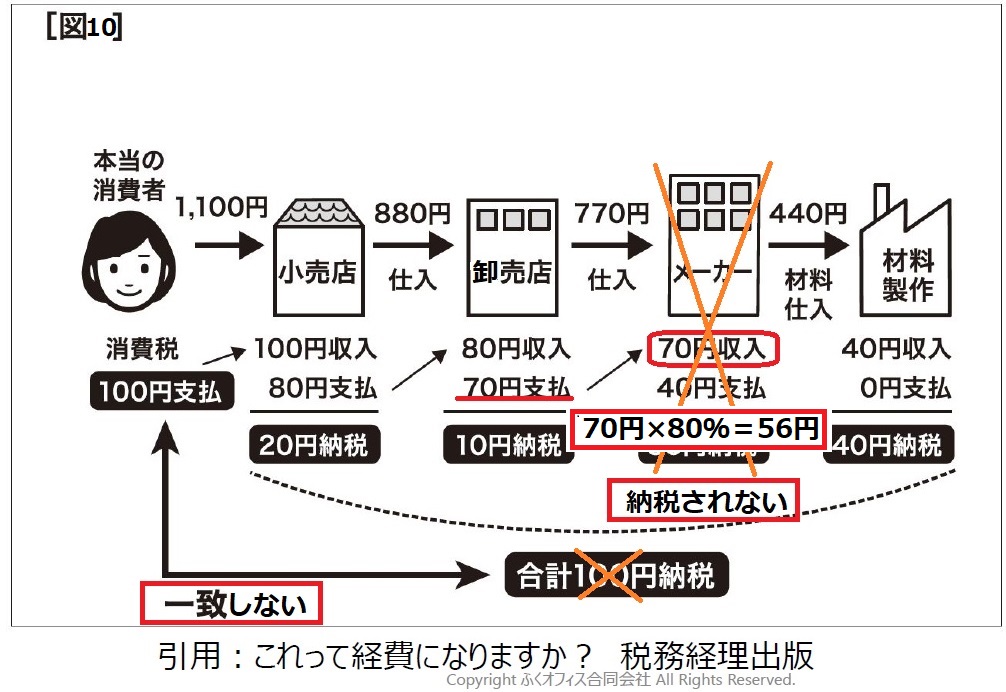

これはどういうものかというと、図 10 をご覧ください。

納税義務がない人は、基本的に消費税は請求できません。ですから、卸売店(通訳・翻訳業では法人)からメーカー(通訳翻訳業では個人)への支払いは、770円ではなく700円になるという話を前にしました。

ですが、もし、そうは言っても770円払ってほしいと言われて払った場合はどうなるか。消費税として払うことはできませんが、ものの値段をいくらにするかはお互いが決めればよいことなので、770円を払うこと自体は自由です。

そうすると、今までだったら770円のうちの70円を消費税として引けていたところ、今度はこの経過措置を使うと、70円のうちの80%、インボイスがあるなしにかかわらず56円までは引くことができます。

企業側から見ると、減りはするけれど、770円払って56円引けることになるわけです。

一方で、個人側から見ると、企業は80%の56円引けるんだ、引けるならその分払ってよ、という考え方が出てくると思います。では、もし、この56円だけを、個人(この図ではメーカー)に払うとどうなるか。

ちょっと細かい話になりますが、感覚通りにいかないということがわかっていただければ、ということでお話します。

●経過措置の注意点

まず前提として、インボイス制度実施前は、10万円の契約があり、消費税10%プラスで11万円払っていたとします。

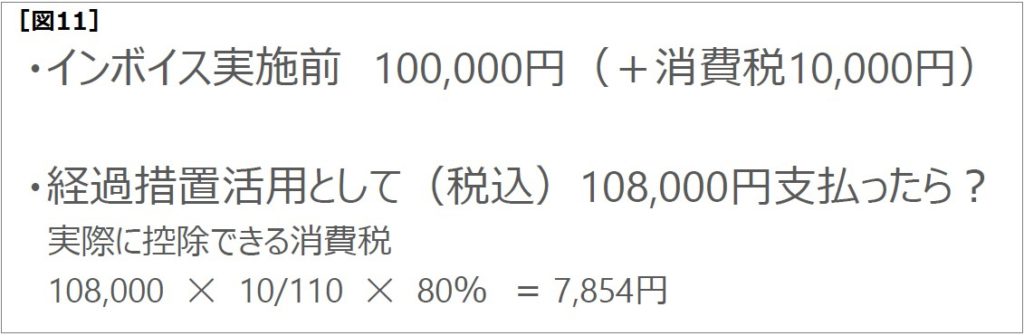

そして、インボイス実施後は、個人側が課税事業者になりませんということになると、経過措置を利用します。この場合に、原則は消費税は払えないけれども、今まで10万円だった仕事を10万8000円のお仕事にしますという形で払ったらどうなるのかが、図11です。

10万8000円の110分の10、これが消費税の計算の仕方ですが、その80%なので7854円。これが、企業側が引き算できる金額になります。このように実は8000円ぴったりにならないのです。ここが経過措置のやっかいなところです。

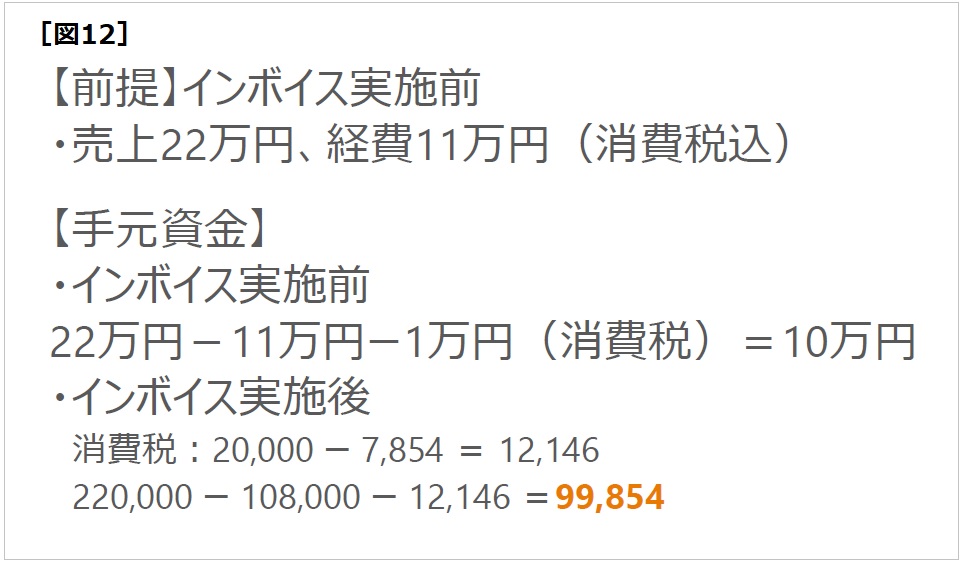

インボイス実施前には22万円の売り上げがあって、経費として11万円払っていたとします。この場合だと、インボイス実施前は22万円から11万円を引いて、消費税は2万円と1万円の差額、1万円を納めています。すると企業側の手元に残るお金は10万円になります。

インボイス実施後、売り上げは変わらないとしましょう。一方で相手に払うお金を10万8000円にしました。すると、消費税はもらったのが2万円、支払ったのが先ほど見た7854円なので差額は1万2146円となります。これを消費税として払います。すると手元に残るキャッシュが10万円にならないんです。146円少ない9万9845円になるんですね。

146円はそれほど大きい金額ではないかもしれませんが、たとえばこの取引が1万件とか10万件くらいあると、ちりも積もれば、になってきますので、理屈上はほぼぴったりなんですけど厳密には違うということを、特に経理担当の方は踏まえておいてください。また営業の方や現場の方なども、ぴったりじゃないということだけは頭の片隅に入れておいていただければと思います。

●事務手続き上の注意点

もう1点あります。ここまではずっとお金の観点からお話してきましたが、経過措置は手元資金の問題だけではなく、事務手続き上の問題でもあることに注意してください。

というのは、経過措置を使うということは、相手が課税事業者にならないことが前提です。すると、企業側から見て個人の方に払っていく時に、インボイス制度に入ってくれた人に対しては消費税として堂々と払っていますので、そのまま引き算すればよいわけです。

一方でインボイスに入らない選択をした人に対しては経過措置ということで払っていきますので、その人としての計算の仕方があります。経理処理をする時には、どちらで払ったのかを把握して会計ソフトを打たないと正しい消費税の計算ができません。これは経理の立場からすると負担が増えるポイントになってきます。

経理だけではなく、インボイス制度に入るかどうか個人事業者と話し合いをすることもこれから約半年の間では大事なことですし、インボイスが始まった後は、経過措置を使うかどうかというところが大事になってきます。

そして、あくまでこれは経過措置ですので、時間が経てば終わります。したがって今回何らかの形で決着をつけたとしても、3年後、6年後には法律上のルールが変わるので、それに伴って個別の契約をどうするのか、また話し合いの必要が出てくるということを頭の片隅において取り組んでいただけたらと思います。

最後にお知らせです。基本的に私は、個人側の立場でいろいろなことを発信することが多く、税金に関する情報のメールマガジンを2週間に1回、発行しています。私のホームページからメルマガの申し込みもできますので、もしよろしかったらご覧いただければと思います。

以上で、本日の私の話は終わりとなります。ご清聴ありがとうございました。

(2022年8月24日JTF会員無料特別セミナーより編集)

◎講演者プロフィール

福島宏和(ふくしま ひろかず)

福島宏和税理士事務所所長、ふくオフィス合同会社代表社員

日本初、個人事業主専門の確定申告代行サービスを提供(広島から全国対応)

1976年群馬県生まれ。2009年独立開業。累計申告数約1300件以上。「税理士は敷居が高い」「税理士は自分で帳簿記入できない人は相手にしない」といった先入観をなくすことをモットーに、読者やお客様に分かりやすい説明と、作業量を最小にできる工夫を行う。現在は確定申告に加えて、フリーランスなどの資金繰り、利益の計画管理、コーチングによる課題発見・解決を通じて本業に専念できる環境づくりに貢献している。

著書『フリーランス・個人事業の絶対トクする! 経費と節税』(ダイヤモンド社)『これって経費になりますか?』(税務経理通信)